Der er pres på bankerne – men det er næppe en ny finanskrise

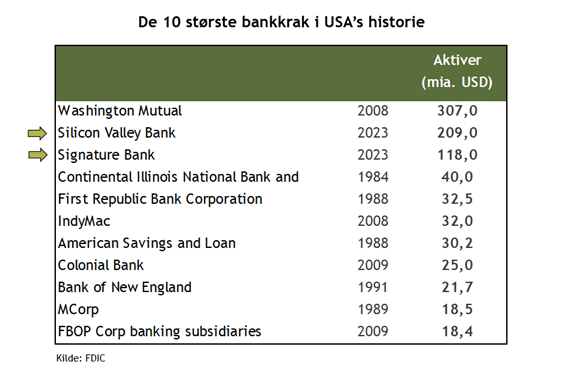

Der har været store udsving på de finansielle markeder i de seneste uger. Usikkerheden som følge af krigen i Ukraine, høj inflation og markant stigende renter er nu suppleret med to lynhurtige konkurser i de amerikanske banker Silicon Valley Bank og Signature Bank. Flere amerikanske regionalbanker har oplevet ”bankruns”, hvor kunderne hæver/flytter deres indeståender og senest har vi set den tvungne sammenlægning mellem de to schweiziske storbanker Credit Suisse og UBS, hvor såvel aktionærer som obligationsejere i Credit Suisse blev store tabere.

Rystelserne i bankverdenen har naturligvis givet uro i aktiemarkedet, hvor vi har set store udsving fra dag til dag – og særligt har bankaktier oplevet store kursfald. Spørgsmålet er, om problemerne i banksektoren er løst takket være hurtig indgriben af myndigheder og centralbanker. En undersøgelse foretaget af Bank of America har vist, at der igen er bekymring blandt mange kapitalforvaltere for en ny systemisk krise. Vores vurdering er, at der næppe er en ny finanskrise på vej, da problemerne drejer sig om nogle få banker med særligt store og risikable investeringer og koncentrerede indlån. Men usikkerheden er stor og markederne vil sikkert forblive urolige i nogen tid endnu.

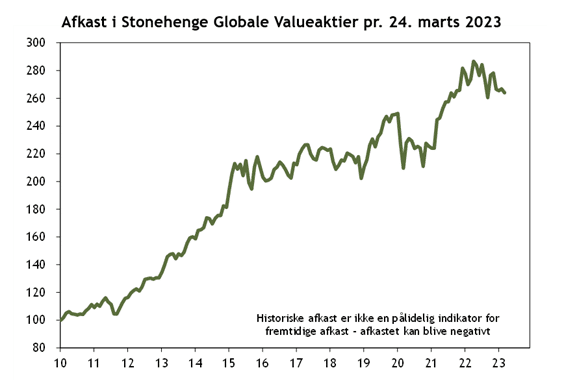

I Stonehenge investerer vi ikke i finansaktier og har aldrig gjort det. Det er et bevidst fravalg, som bl.a. hænger sammen med, at finansaktier er meget konjunkturfølsomme. Bankernes forretningsmodel betyder desuden, at vi ikke kan beregne fair værdier på samme måde som i andre brancher. Så vi holder os til andre brancher, primært stabilt forbrug og sundhed, velvidende at det både kan være en fordel og en ulempe. I starten af året så vi f.eks., at finansaktier steg kraftigt på børserne, i forventning om at det stigende renteniveau ville øge bankernes indtjening. Det fik vi ikke gavn af. Men nu er stemningen brat vendt og i de seneste uger har det været en stor fordel ikke at have finansaktier i porteføljen.

Situationen udvikler sig dag for dag og vi følger naturligvis udviklingen tæt. Vi er dog helt komfortable med vores nuværende investeringer og føler ikke behov for at ændre i vores i forvejen forsigtige portefølje. Vi har stadig fokus på at beskytte mod den fortsat høje inflation og de kraftigt stigende renter. Vi ser fortsat en ”sejlivet” inflation, hvor renteforhøjelser desværre ofte er eneste udvej for at få kølnet økonomien og få bugt med inflationen. Vi ser en øget risiko for en kommende recession i 2024 og har absolut ikke appetit på øget risiko nu.

Men hvordan ser vi så vores portefølje ud fra de givne markedsforventninger?

Den aktuelle situation med høj inflation og stigende renter er jo ikke ligefrem aktiemarkedets livret, men vores investeringer i indtjeningsstabile og lavt gældsatte selskaber har gode forudsætninger for at udmærke sig i sådanne perioder. Den netop overståede regnskabssæson bekræftede os i, at vores investeringer er i god gænge og at de ikke lider under den øgede inflation, måske nærmest tværtimod. Selskaberne er typisk globale markedsledere og har med deres stærke brands vist imponerende ”pricing-power” og har dermed været i stand til at øge indtægterne mere end omkostningerne er steget. Samtidig handles vores portefølje på et historisk billigt niveau ift. den aktuelle indtjening i selskaberne. Også det fortæller os, at der er god beskyttelse i vores portefølje, uanset hvordan det generelle aktiemarked opfører sig. Det viste sig også i 2022, hvor vores portefølje klarede sig en del bedre end markedet i et svært år.

Ansvarsfraskrivelse: Denne nyhed er udgivet af Stonehenge Fondsmæglerselskab som markedsføringsmateriale og kan ikke anses som investeringsanalyse eller som en anbefaling. Historiske afkast er ikke en pålidelig indikator for fremtidige afkast og afkastet kan blive negativt. For en detaljeret beskrivelse af Investeringsforeningen Stonehenges fonde, herunder risici, henvises til foreningens prospekt og Central Information, som kan findes på stonehenge.dk.