Aktiemarkedet tror på en blød landing

Aktiemarkedet har taget de optimistiske briller på i år og forventer, at verdensøkonomien kan undgå en recession. Baggrunden er, at arbejdsmarkedet stadig er stærkt med rekordlav ledighed og forbrugerne har derfor indtil videre været i stand til at håndtere de højere forbrugerpriser og renter. De seneste måneders kraftige fald i inflationen hjælper også og har desuden banet vejen for en snarlig pause i centralbankernes renteforhøjelser. Så chancen for en blød landing er stigende og berettiger umiddelbart, at aktiekurserne er steget.

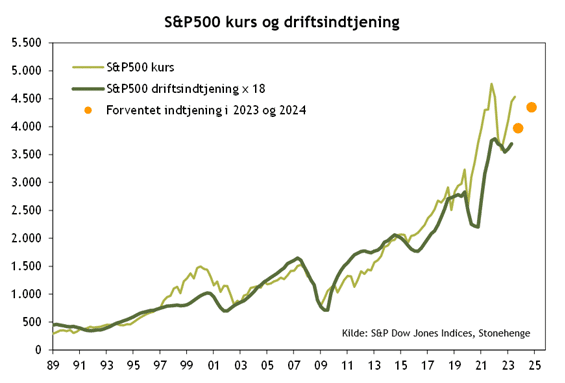

Meget afhænger dog af de kommende regnskaber. Figuren herunder viser udvikling i S&P 500 indekset og selskabernes driftsindtjening. Der er indtil videre kommet 2. kvartals regnskaber fra 89 selskaber og det ser heldigvis ud til, at indtjeningen igen er på vej op. Men aktiekurserne er steget meget mere end indtjeningen og har på nuværende tidspunkt allerede prist den forventede vækst i både 2023 og 2024 ind i kurserne. Som investor bør man derfor nok tøjle afkastforventningerne på kort sigt, i hvert fald hvis man ser hele aktiemarkedet under et.

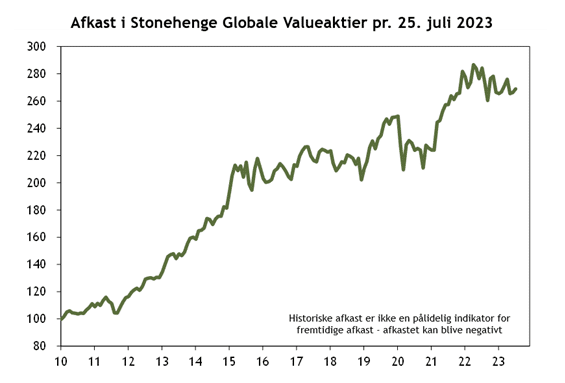

Men afkastene har i år været usædvanligt skarpt opdelte. Den halvdel af aktiemarkedet, som MSCI klassificerer som vækstaktier, er steget hele 25% på globalt plan, mens den anden halvdel – valueaktierne – kun er steget 4%. Det hænger især sammen med udviklingen i de amerikanske teknologigiganter, som er steget meget kraftigt i år og som fik yderligere fart efter NVIDIAs meget stærke regnskab i starten af maj.

NVIDIAs næste regnskab forventes den 23. august og bliver utvivlsomt afgørende for udviklingen i teknologiaktierne og ”kunstig intelligens” temaet. For aktiemarkedet som helhed er det vigtigt, at regnskaberne generelt øger troen på den bløde landing. Hvis det sker – via fornuftige regnskaber – bør opsvinget brede sig til hele aktiemarkedet, som det også skete i 2021, hvor vi fik vores højeste afkast nogensinde. Hvis regnskaberne skuffer er der derimod mange aktier, som er steget lige rigeligt i år, særligt indenfor de mere konjunkturfølsomme sektorer.

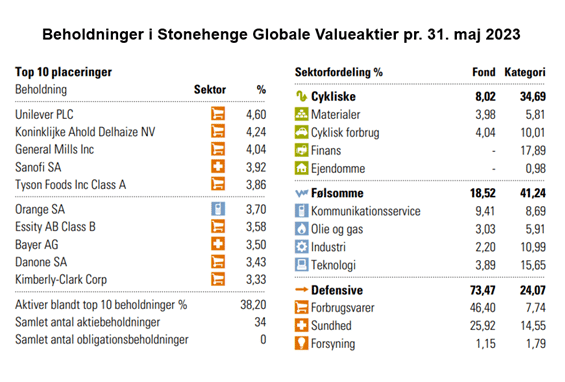

Vi følger naturligvis udviklingen under regnskabssæsonen – med et ekstra skarpt øje på de selskaber, som vi selv har investeret i. Indtil videre har vi fået regnskaber fra 7 af aktieporteføljens 34 selskaber og 5 af regnskaberne har været klart bedre end ventet, så det ser lovende ud.

Indblik i porteføljen

Den 29. juni annoncerede Matas et opkøb af den svenske konkurrent KICKS Group. Opkøbet giver god mening i vores øjne, da Matas næsten fordobler omsætningen og bliver den største aktør inden for Health & Beauty i Norden. Desuden er der begrænset geografisk overlap mellem selskaberne og prisen for KICKS ligner umiddelbart et rigtig godt køb efter vores vurdering. Derudover har Matas annonceret, at Malou Aamund indtræder i bestyrelsen i stedet for Lars Jensen (CEO i Royal Unibrew). Vi er overbeviste om, at Matas kan drage stor nytte af hendes erfaring fra både IBM og senest som landechef for Google. Efterfølgende har Matas’ CFO købt 20.000 styk aktier til kurs 100 DKK den 3. juli. Det ser vi som et meget stærkt signal, da der kan være mange årsager til at sælge aktier, men kun én grund til at købe. Matas er en af vores større positioner og vi glæder os over, at aktiekursen er steget omkring 17% oven på nyhederne.

I slutningen af juni solgte vi vores aktier i det finske forsyningsselskab Fortum og købte i stedet aktier i det italienske forsyningsselskab Enel. Fortum blev meget hårdt ramt i 2022 af deres eksponering mod Rusland og opkøbet af Uniper – og vi vurderer, at Enel er en bedre investering på næsten alle parametre. Enel er ligesom Fortum et forsyningsselskab, der producerer og distribuerer elektricitet og gas til virksomheder og husholdninger – primært i Italien og Spanien, som udgør 75% af omsætningen. Enel er en af verdens største producenter af vedvarende energi og en af Europas største producenter af grøn energi. Selskabet sigter efter, at 100% af strømmen vil blive produceret via vedvarende energikilder i 2040 samtidig med, at gasforretningen vil blive frasolgt. Enel har gode ESG-ratings ift. branchen og vi ser meget positivt på selskabets strategiske fokus på den grønne omstilling. Selskabet har desuden en stabil indtjening og en høj og støt stigende udbyttebetaling som pt. udgør mere end 6% årligt. Den italienske stat ejer ca. 24% af selskabet, hvilket vi også betragter som positivt.

Ansvarsfraskrivelse: Denne nyhed er udgivet af Stonehenge Fondsmæglerselskab som markedsføringsmateriale og kan ikke anses som investeringsanalyse eller som en anbefaling. Historiske afkast er ikke en pålidelig indikator for fremtidige afkast og afkastet kan blive negativt. For en detaljeret beskrivelse af Investeringsforeningen Stonehenges fonde, herunder risici, henvises til foreningens prospekt og Central Information, som kan findes på stonehenge.dk.